「お得にポイントが貯まるクレジットカードはどれ?」

「年会費が安くて高還元率のクレジットカードに乗り換えたい」

ポイント目的でクレジットカードを作ろうとしても還元率を売りにしているカードが多く、どのカードを持てばいいのか迷いますよね。

クレジットカードのポイントを効率的に貯めるためには、通常時に付与される還元率だけではなく、各店舗やサービスが設けている「ポイントアッププログラム」をチェックしておくことが重要です。

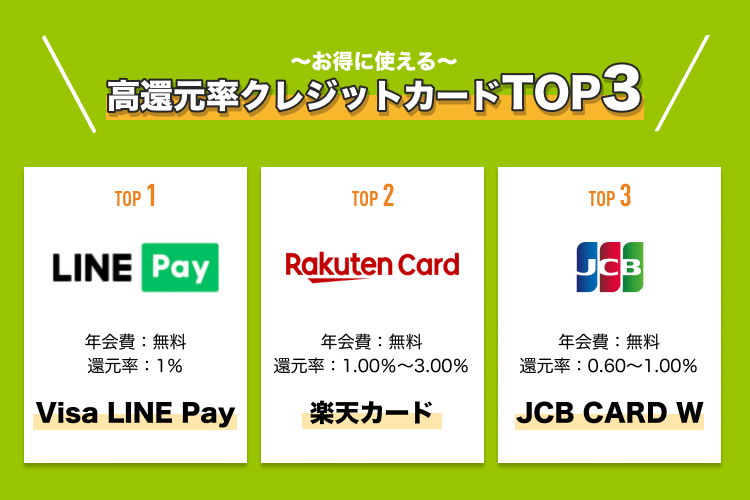

今回は、高還元率のクレジットカードの選び方やおすすめのカードをランキング形式をご紹介します。この記事を読めば、もう自分でクレジットカードを比較する必要はありません!

クレジットカードはどこから「高還元率」?目安は1%以上

通常時の還元率が1%以上であれば、還元率の高いクレジットカードといえます。

なお、一般的なクレジットカードの還元率は0.5%~1%程度です。

また、高還元率クレジットカードの中には条件がつくものの4%以上となるものも少なくありません。

還元率1%以上のクレジットカード一覧

通常時の還元率が1%を超えるクレジットカードの種類は多いとは言えません。

ただ、特定のサービスや店舗を利用することで、還元率やポイントが増加するケースがあります。

クレジットカードを選ぶ際には、通常時の還元率を踏まえた上で、ライフスタイルや生活範囲を踏まえてクレジットカードを選ぶ必要があります。

| カード名 | ポイント還元率 | ポイントアップ特典 | |

| Visa LINE Pay | 1% | 2021年4月30日までの利用分まで3%のLINEポイント還元 | |

| 楽天カード | 1.00%~3.00% |

・楽天市場の利用でポイント最大3倍 ・楽天トラベル利用でポイント最大2倍・楽天カード優待でポイント最大1.5倍~ |

|

| JCB CARD W | 0.6〜1.00% |

・2021年3月31日までの入会で入会後の利用がポイント4倍 ・スマリボ登録で最大4か月間の利用分がポイント10倍・ビックカメラグループを利用するとポイント5倍(参加登録有) ・全国のコンビニエンスストアでApple Pay・Google Payを利用で20%キャッシュバック(上限1,000円)(参加登録有) |

|

| 三井住友カード | 0.30%~2.50% |

・セブンイレブン、ファミリーマート、ローソン、マクドナルドの利用でポイント最大5%還元 ・対象の店から選んで登録するとポイント+0.5% ・ポイントUPモールを利用するとポイント最大20倍 |

|

| リクルートカード | 1.20% |

・ホットペッパーグルメ利用で予約人数×50ポイントプレゼント ・じゃらんnetで予約 ・宿泊をすると2%ポイント還元 ・ポンパレモールで利用すれば最大20%還元 |

|

| dカードGOLD | 1.00%~4.50% |

・dカード特約店でポイント加算や割引あり ・ドコモの携帯・ドコモ光の利用料金で1,000円ごとに100ポイント ・dカードポイントUPモールの利用で1.5~10.5倍のポイント還元 |

|

| au PAY カード | 1.00%~2.50% |

・auPAY残高へのチャージ+auPAYの利用で1.5%還元 ・提携の店で常時ポイントが1.5倍以上 ・auでんきの利用で最大5%ポイントが貯まる |

|

| Yahoo! JAPANカード | 1%~2% |

・Yahoo! ショッピング ・LOHACOの利用で毎日3%ポイント還元 |

|

| 三井住友カード デビュープラス | 0.60%~3.00% |

・入会後3か月間は200円につきポイント5倍 ・セブンイレブン・ファミリーマート・ローソン・マクドナルドの利用でポイント200円につき2%ポイント還元 |

|

| ビックカメラSuicaカード | 0.5%~10% |

・Suicaにクレジットカードでチャージすると1.5%のJREポイントが貯まる ・チャージしたSuicaでビックカメラの支払いをすると10%のビックポイントが貯まる ・買い物、食事、公共料金の支払いでビックポイント0.5%、JREポイント0.5%のポイントが貯まる ・JREMALLでクレジット払いをするとJREポイントが3.5%還元 |

高還元率クレジットカードを選ぶ際のポイント

クレジットカードを選ぶ際には、還元率だけではなく特典や付帯サービスをチェックしておくとお得にポイントがためられます。

注すべきは下記の3つです。

- 年会費は安いか

- ポイントの使い道が多いor使いやすいか

- ポイントアップ特典があるか

年会費は安いか

年会費は、クレジットカードを利用するために年に1度支払いが必要になる費用です。

クレジットカードを利用・選ぶうえで軽視することはできません。

クレジットカードの年会費は、永年無料のカードから3万円越えのものまで、非常に幅広くあります。

一般的に、年会費無料カードよりも、年会費有料カードの方が還元率が高い傾向にあります。

ただ、年会費無料カードでも年会費有料カードに劣らない還元率の高さを持つクレジットカードがあるので、よりお得なクレジットカードを探す際のポイントのひとつとして把握しておきましょう。

ポイントの使い道が多いor使いやすいか

クレジットカードでポイントを貯めても、使い道が少ない・使いにくいというケースがあります。クレジットカードを選ぶ際には、貯まったポイントがどのように使用できるかも事前に確認しましょう。

どんなお店でポイントを利用できるのか、どんな商品・サービスと交換できるのかなどを知っておくことが大切です。

また、クレジットカードの支払いにポイントを使用できたり、商品券と交換可能だったりと使い方はさまざまなので、自分が便利・使いやすいポイントが貯まるカードを選びましょう。

ポイントアップ特典があるか

クレジットカードは、ポイントアップ特典・プログラムなどを行っているケースが多くあります。

例えば、特定の日時にお買物をしたり、特定の店舗で利用すると還元率が倍になるなど、各クレジットカードには、様々なポイントアッププログラムがついています。

ポイントアッププログラムは、各クレジットカードごとに異なるため、ライフスタイルにマッチしていれば、より高い還元率でお買物を楽しむことができます。

また、クレジットカードをお得に利用するために、押さえておきたい6つのポイントはこちらです。

・効率的なポイントの使い方を知る|付帯サービスなど

・家賃など固定費の支払いに活用する

・公共料金の支払いに活用する|交通系ICカードなど

・経費精算に活用する|個人事業主は特に活用

・利用履歴を家計簿の代わりとして使用する引用元:【令和3年最新】クレジットカードのおすすめ人気ランキング11選(WAVY COLUMN)

高還元率でおすすめのクレジットカード10選

高還元率カードの概要と選定基準が分かったところで、実際に還元率の高い10種類のクレジットカードを紹介していきます。

クレジットカードごとに、基本還元率やポイントアップの条件が異なるため、自分に合ったカードを比較・選びましょう。

ポイントでLINEPayの支払いが可能「Visa LINE Pay」

| 年会費 | 無料(年1回以上の利用がない場合1,250円) |

| ポイント還元率(通常時) | 1% |

| ポイントアップのコツ | LINE Payアカウントにクレジットカード登録で還元率3%に |

| ポイント利用例 | LINEポイント |

| 国際ブランド | VISA |

| 追加機能 | ETCカード・家族カード・Visaタッチ決済・LINEの即時利用通知 |

| 保険・補償 | なし |

| 新規入会特典 | 初年度ポイント3倍(2021年4月末まで) |

| 申し込み対象 | 18歳以上(学生可) |

Visa LINE Payは、2020年にメッセージアプリ「LINE」から登場した高還元率クレジットカードです。

ポイント還元率は基本的に1%ですが、LINE Payアカウントにクレジットカードを登録することで還元率が3%になるカードでもあります。※2021年4月30日まで

事前にLINE Payアカウントの登録を行うことで、スマートフォン決済が利用可能になりLINE Pay加盟店の利用が事前チャージ不要となります。

また、VISAのタッチ決済にも対応しており、レジのカードリーダーにカードをタッチするだけで安全かつスピーディーに決済を完了可能で、サイン・暗証番号の入力は不要です。

年会費は初年度無料で翌年からは1,375円の料金が発生しますが、年に1回以上利用することで翌年度の年会費が無料になります。

【楽天カード】年会費無料でメインカードにピッタリ

| 年会費 | 永年無料 |

| ポイント還元率(通常時) | 1.00%~3.00% |

| ポイントアップのコツ | 楽天市場など楽天系列サービスの利用でポイント最大3倍 |

| ポイント利用例 | 楽天ポイント・ANAマイル |

| 国際ブランド | Visa・Mastercard・AMEX・JCB |

| 追加機能 | ETC・家族カード・楽天Edy |

| 保険・補償 | 海外旅行保険:最大2,000万円 |

| 新規入会特典 |

①新規入会&利用で5,000ポイントGET ②紹介で3,000ポイントGET |

| 申し込み対象 | 18歳以上(学生可) |

楽天カードは、年会費が永年無料にもかかわらず、ポイント還元率常時1%で100円につき1円分のポイントが貯まります。

楽天市場でのお買物の際にはいつでもポイント還元率が3倍になります。また、不正利用や商品未着などのトラブルの際にも金額を補償してくれるなど安心してネットショッピングができます。

さらに楽天系列の楽天トラベル・ダイニングの利用でポイント2倍になるため、スーパーポイントプログラムなどを利用すれば非常にお得にポイントを貯めることができます。

カードデザインに関してもディズニーデザインや楽天イーグルスデザイン、FCバルセロナデザインなど種類も豊富なので、自分好みのクレジットカードを選べます。

【JCB CARD W】39歳までの入会で年会費無料

| 年会費 | 永年無料 |

| ポイント還元率(通常時) | 0.6〜1.00% |

| ポイントアップのコツ | ・Amazonを利用することで30%ポイントキャッシュバック ・優待店を利用することで最大ポイント10倍 |

| ポイント利用例 | 楽天ポイント・Pontaポイント・dポイント・nanacoポイント・ANAマイル・JALマイル・スカイマイルなど |

| 国際ブランド | JCB |

| 追加機能 | ETC・家族カード |

| 保険・補償 | 海外旅行保険:最大2,000万円海外ショッピング保険:最大100万円 |

| 新規入会特典 | ①Amazonプライムギフトコード3ヵ月分プレゼント!※ ②Amazon.co.jp利用で30%キャッシュバック!※ ③家族追加で最大4,000円ギフトカードプレゼント! ④お友達紹介で最大4,000円ギフトカードプレゼント ⑤スマリボ登録&利用でポイント10倍! ⑥ポイント4倍※ |

| 申し込み対象 | 18歳以上39歳以下(学生可)※本人または配偶者に安定した継続的な収入のある方 |

※入会期間2021年1月1日(金・祝)~3月31日(水)

JCB CARD Wは18〜39歳のみが申し込みできる年会費永年無料のクレジットカードです。

JCB一般カードは1,000円につき1ポイント貯まりますが、JCBカードWの場合、1,000円ごとに2ポイント、さらに入会後の3ヶ月間は4倍のポイントが付与されます。

また、JCB ORIGINAL SERIES優待店があり、例えばセブイレブンやビックカメラでの利用で3倍、スターバックスでの利用で10倍など、さらにポイントを貯めることが可能です。

貯まったポイントは1ポイントから利用可で、Amazonの支払いでは1ポイント3.5円、JCBプレモカード(ギフトカード)へチャージする際には1ポイント5円換算でお得に利用できます。

【三井住友カード】ポイント優待店を選べる

| 年会費 | 初年度無料(2年目以降税込1,375円) |

| ポイント還元率(通常時) | 0.30%~2.50% |

| ポイントアップのコツ | ・コンビニ3社、マクドナルドでの利用をすることでポイント5倍 ・ポイントUPモールを利用することでポイント最大20倍 |

| ポイント利用例 | Tポイント・楽天ポイント・Pontaポイント・dポイント・nanacoポイント・WAONポイント・ベルメゾンポイント・Gポイント・ヨドバシカメラゴールドポイント・PeXポイント・ジョーシンポイント・ビックポイント・ANAマイルなど |

| 国際ブランド | VISA・Mastercard |

| 追加機能 | ETC(550円)・家族カード(400円)・楽天Edy・iD・WAON・Apple Pay・Google Pay・楽天ペイ |

| 保険・補償 | 海外旅行保険:最大2,000万円 海外ショッピング保険:100万円 国内ショッピング保険:100万円 |

| 新規入会特典 | 最大12,000円相当プレゼント |

| 申し込み対象 | 18歳以上 |

※2021年2月1日~4月30日発行分

三井住友カードは通常200円ごとにVポイントが1ポイント貯まりますが、マクドナルドをはじめセブンイレブンやファミリーマート、ローソンでの利用でポイントが5倍になります。

また、ポイントUPモールを経由したお買物で最大20倍、「ココイコ」のサービス利用で最大18倍のポイントと最大8.5倍のキャッシュバックを受け取ることも可能です。

年会費は通常1,375円必要となりますが、インターネットからの申し込みで初年度無料になります。

また、マイ・ペイすリボの登録や利用やWEB明細書サービス年間に6回以上の請求、年間利用合計額によって翌年度の年会費を無料にすることもできます。

Vpassアプリを登録することでカード利用ごとに通知するシステムや、カードに番号が印字されていないナンバーレスなどセキュリティ性の高いカードでもあるので安心して利用できます。

【リクルートカード】通常還元率が高い

| 年会費 | 永年無料 |

| ポイント還元率(通常時) | 1.20% |

| ポイントアップのコツ | HOTPEPPER Beauty、じゃらんなどのリクルート関連サービスを利用することでポイント還元最大4.3% |

| ポイント利用例 | Pontaポイントに交換 |

| 国際ブランド | VISA・Mastercard・JCB |

| 追加機能 | 家族カード・ETCカード・電子マネー |

| 保険・補償 | 海外旅行損害保険:最大2,000万円 国内旅行損害保険:最大1,000万円 ショッピング保険:年間200万円 |

| 新規入会特典 | ①携帯電話料金の支払いで4,000ポイント ②新規入会で1,000ポイント初回利用で100ポイント |

| 申し込み対象 | 18歳以上 |

年会費永年無料のリクルートカードは、通常時のポイント還元率が1.20%とクレジットカードの中でもトップクラスの還元率を誇ります。

また、ポンパレモールやHOTPEPPER Beauty、じゃらんなどのリクルート関連サービスの利用で最大4.3%のポイント還元を受けることも可能で、電子マネーをチャージする際にもポイントが加算されます。

1ポイント当たり1円換算で、貯まったポイントはPontaポイントに交換できるので、提携店舗・サービスで利用することができます。

ポイント以外にも国内・海外旅行傷害保険やショッピング保険も付帯しているため、旅行シーンやトラブル発生時にも安心できるクレジットカードです。

【dカードGOLD】ドコモの携帯を利用しているならお得

| 年会費 | 11,000円 |

| ポイント還元率(通常時) | 1.00%~4.50% |

| ポイントアップのコツ | ・ドコモの電話料金やドコモ光の利用料金の支払いをすることで1,000円ごとに10%のポイントが貯まる ・d払いの支払い方法をdカードにすることでポイント還元最大2% |

| ポイント利用例 | dポイント・JALマイル |

| 国際ブランド | VISA・Mastercard |

| 追加機能 | 家族カード(1,100円)・ETC(1,100円)・QUICPay利用・楽天Edy・WAON・楽天ペイ |

| 保険・補償 | 海外旅行保険:最大10,000万円 国内旅行保険:最大5,000万円 海外ショッピング保険:500万円 国内ショッピング保険:500万円 |

| 新規入会特典 | ①最大16,000ポイントプレゼント ②29歳以下の場合さらに最大3,000ポイントプレゼント※ |

| 申し込み対象 | 満20歳以上(学生不可) |

※2020年10月1日(木)~2021年3月31日(水)入会分

ドコモユーザーにおすすめなのがNTTドコモが発行するdカードGOLDです。

通常時のポイント還元率は1%ですが、ドコモの電話料金やドコモ光の利用料金支払いの際には、1,000円ごとに10%のdポイントが貯まります。

また、d払いの支払い方法をdカードに設定することで、通常の利用で1.5%、ネットショッピングでは2.0%還元されるようになるためさらにお得にポイントを貯めることができます。

貯まったポイントは、JALマイルとの相互交換やキャッシュバック、ドコモ商品の購入に利用することが可能です。

さらに、購入日から3年間最大10万円分のケータイ補償や家族カード1枚目無料、各種保険が付帯しているのも特徴といえます。

【au PAY カード】auPayを利用するならこのカード

| 年会費 | 初年度無料 |

| ポイント還元率(通常時) | 1.00%~2.50% |

| ポイントアップのコツ | ・auPAYマーケットを利用するとポイント還元率最大15% ・優待店を利用することでポイント還元率最大5% |

| ポイント利用例 | Pontaポイント |

| 国際ブランド | VISA・mastercard |

| 追加機能 | ETCカード・家族カード・Apple Pay・楽天ペイ・au PAY |

| 保険・補償 | 海外旅行保険:最大2,000万円 ショッピング保険:最大100万円 |

| 新規入会特典 | 新規入会&利用で最大10,000ポイントGET |

| 申し込み対象 | 18歳以上(学生可) |

au フィナンシャルサービスが発行しているau PAY カードは、au PAYマーケットの利用でポイント還元率が最大15%になるクレジットカードです。

通常時のポイント還元率は1%ですが、au PAYマーケットの支払い方法をau PAYカードにすることで5%、ステージに応じて最大5%、電子書籍1,000円以上の購入で3%が貯まります。

また、マツモトキヨシや東宝シネマズ、出光などのポイントアップ対象店舗で利用することで1.0%以上還元率が上がるため、よりお得にポイントを貯めることができます。

貯まるポイントはPontaポイントなので、提携店舗・サービスをはじめau料金の支払いやau PAY マーケットでのお買物などで利用可能です。

【Yahoo! JAPANカード】PayPayをよく利用するならこのカード

| 年会費 | 永年無料 |

| ポイント還元率(通常時) | 1%~2% |

| ポイントアップのコツ | ・PayPayを利用するとポイント還元率が最大1.5% ・Yahoo! ショッピング、LOHACOを利用するとポイント還元3% |

| ポイント利用例 | Tポイント・ANAマイル |

| 国際ブランド | VISA・Mastercard・JCB |

| 追加機能 | ETCカード・家族カード |

| 保険・補償 | ショッピングカード保険 |

| 新規入会特典 | 3回利用で最大7,000円のPayPayボーナスGET |

| 申し込み対象 | 18歳以上(学生可) |

Yahoo! JAPANカードは、Tカードとしても利用できる年会費永年無料のクレジットカードです。

通常時のポイント還元率は1%で、100円につきTポイントが1ポイント貯まります。Yahoo!ショッピングとLOHACOの利用で、Tポイント2ポイントとPayPayボーナスライトが1ポイント貯まります。

また、Yahoo!ショッピングで随時開催されているキャンペーンと併用することで、さらにお得にポイントを貯めることもできます。

Yahoo! JAPANカード1枚でTポイントを貯めることができ、貯まったポイントは、もちろんTポイントとして利用したりポイント交換したりできます。

PayPay直接チャージできる唯一のクレジットカードでもあり、月額529円でインターネット・お買物のトラブルや災害時など全18種類のサポートを受けられるプラチナ補償もこのカードの魅力といえます。

【三井住友カード デビュープラス】学生限定!初めてのクレジットカードならこのカード

| 年会費 | 初年度無料(2年目以降1,375円) |

| ポイント還元率(通常時) | 0.60%~3.00% |

| ポイントアップのコツ | ・ポイントUPモールを利用すると最大ポイント20倍 ・優待店を利用すると最大ポイント5倍 |

| ポイント利用例 | Tポイント・楽天ポイント・nanacoポイント・dポイント・WAONポイント・ANAマイルなど |

| 国際ブランド | VISA |

| 追加機能 | 家族カード(440円)・ETC(550円)・iD・楽天Edy・WAON・Apple Pay・Google Pay・楽天ペイ |

| 保険・補償 | 海外ショッピング保険:100万円 国内ショッピング保険:100万円(リボ払い・3回以上の分割払い) |

| 新規入会特典 | ①最大10,000円相当のVポイント ②Vポイントギフトコード1,000円分 |

| 申し込み対象 | 18歳以上~25歳以下 |

三井住友カードデビュープラスは、申し込み条件が18歳~25歳に限定されているクレジットカードです。

三井住友カードは基本的に、利用金額200円ごとにVポイントが1ポイント貯まります。一方、三井住友カードデビュープラスの場合200円ごとにVポイントが2ポイント貯まり、入会後3か月間は5ポイントになります。

また、「ポイントUPモール」経由でポイントが最大20倍になり、「ココイコ」の利用で最大ポイント18倍、キャッシュバック最大8.5倍を受け取り可能です。

さらに、セブンイレブンやローソン、マクドナルドなどの提携店舗での利用でポイントが5倍になるのも特徴です。

満26歳以降は最初のカード更新時に「プライムゴールドカード」への更新が可能で、その際にVポイントを200ポイント受け取ることができます。

年会費は初年度無料で、翌年度からは1,375円になりますが、年1回以上の利用で翌年度の年会費が無料になります。

【ビックカメラSuicaカード】電車をよく利用するなら1枚で3役使えるこのカード

| 年会費 | 初年度無料(2年目以降524円) |

| ポイント還元率(通常時) | 0.5%~10% |

| ポイントアップのコツ | ・Suicaへのチャージをすると1.5%のJREポイントが貯まる ・ビックカメラでの買い物に利用すると10%のビックポイントが貯まる |

| ポイント利用例 | ビックポイント |

| 国際ブランド | VISA・JCB |

| 追加機能 | ETCカード・接触ICチップ搭載 |

| 保険・補償 | 旅行傷害保険 |

| 新規入会特典 | 最大2,000円相当のポイントプレゼント |

| 申し込み対象 | 18歳以上(学生可) |

ビックカメラと東日本旅客鉄道が提携したビックカメラSuicaカードは、Suicaのオートチャージ機能付きクレジットカードです。

ビックカメラにおける、クレジットカード払いのポイント還元率は通常8%ですが、ビックカメラSuicaカードの場合、10%のビックポイントが付与されます。

また、ビックカメラSuicaカードへのオートチャージが可能で、Suicaへチャージする際には1.5%のJRE POINTが貯まる仕組みとなっています。

さらに、JRE POINT加盟店での利用で、110円ごとに1ポイントのJRE POINTが貯まり、貯まったビッグポイントとJRE POINTは相互交換が可能です。

年会費は初年度無料で、翌年度からは524円となりますが、年1回以上利用することで翌年度の年会費が無料になります。

還元率でクレジットカードを選ぶときに気を付けること5つ

還元率を目的としたクレジットカード選びを行う際には、以下の5つについて注意してください。

- 還元率は固定でない可能性がある

- ポイントの使いやすさに注意

- 年会費がある場合にはマイナスになる可能性も

- 生活圏にポイント優待店があるかをチェック

- リボ払い専用カードではないかチェック

上記に注意することで、より効率的にお得なクレジットカード選びを行うことが可能です。

還元率だけで選んでしまうと、結果的に損をしてしまう可能性もあるので、カードをよく比較して選びましょう。

還元率は固定でない可能性がある

クレジットカードの還元率を調べると、〇%~〇%と書かれていることは少なくありません。同じクレジットカードでも還元率は固定ではないということです。

最も低い還元率は一般的な買い物でクレジットカードを使用した場合の基本還元率。

最も高い還元率は、特定の日時やお店、サービスでクレジットカードを使用すると還元率がアップするポイントアッププログラムを利用した場合。

より自分にマッチしたポイントアッププログラムがあり、基本還元率も高いカードを選ぶようにしましょう。

ポイントの使いやすさに注意

どれだけ還元率がよくても、貯めたポイントの使用に様々な規定が設けられている場合、思い通りにポイントを利用できない場合があります。

そのため、ポイントの使いやすさにも注意したクレジットカード選びを行わなければなりません。

また、ポイントによって利用期限がさまざまなので、せっかく貯めたポイントが消失してしまうといったケースも少なくありません。

ホームページ等で調べるとどのようにポイントを使用することができるのか、いつまでに利用しないとポイントが消えてしまうのかを確認することが必要です。

年会費がある場合にはマイナスになる可能性も

年会費を支払うことでポイントの還元率がアップするクレジットカードは少なくありません。

そのため、年会費を支払い効率よくポイントをお得に貯めようと考える人もいますが、年会費分をペイすることができるかという点に注意しましょう。

年会費をペイすることができないのであれば、年会費を支払うことでマイナスになってしまう可能性が高くなってしまいます。

生活圏にポイント優待店があるかをチェック

クレジットカードでは、指定されたお店などでポイントの優待を受けることができる場合が多いです。

その場合、必ずそれら優待店が自分の生活圏にあるのかを確認しましょう。

せっかく、ポイント優待店があっても自宅や勤務先から遠い場合、有効活用することが難しくなってしまいます。

どれだけお得にポイントを貯めるかは、生活圏内にポイント優待店があるかないかによってポイントがどの程度貯まるかチェックしましょう。

リボ払い専用カードではないかチェック

リボ払い専用のクレジットカードではないか確認することも大切です。

一般的なクレジットカードの場合、一括払いかボーナス払いか、リボ払いか自分自身で支払方法を選択することが可能です。

しかし、クレジットカードの中には強制的にリボ払いのみの支払い方法となるクレジットカードもあり、それを知らずに使用してしまうと手数料など無駄な出費に繋がるため要注意です。

まとめ

クレジットカードは現金とは異なり、利用することでポイントが貯まるため、通常のお買物をお得に利用することができます。

クレジットカードの還元率は、通常時の還元率に加え、特定の時間や店舗、サービスで還元率が高くなるポイントアッププログラム適用されるケースがほとんどです。

そのため、自分のライフスタイルに合ったポイントアッププログラムがどうかを基準にクレジットカードを選ぶのが重要といえます。